Hier zijn beleggers het vrijwel allemaal over eens: Als je grote prijsschommelingen wilt dempen en scherpe dalingen in de waarde van jouw aandelenportfolio wilt voorkomen, moet je obligaties aan de mix toevoegen. Hun prijzen zijn veel minder volatiel dan die van aandelen. Bovendien leveren ze vaak positieve rendementen op, juist wanneer de aandelenkoersen dalen. Helaas kan niet altijd op dat laatste worden vertrouwd. Integendeel: zoals het voorbeeld van de Amerikaanse staatsobligaties laat zien, was sterk compenserend gedrag de afgelopen 140 jaar meestal de uitzondering.

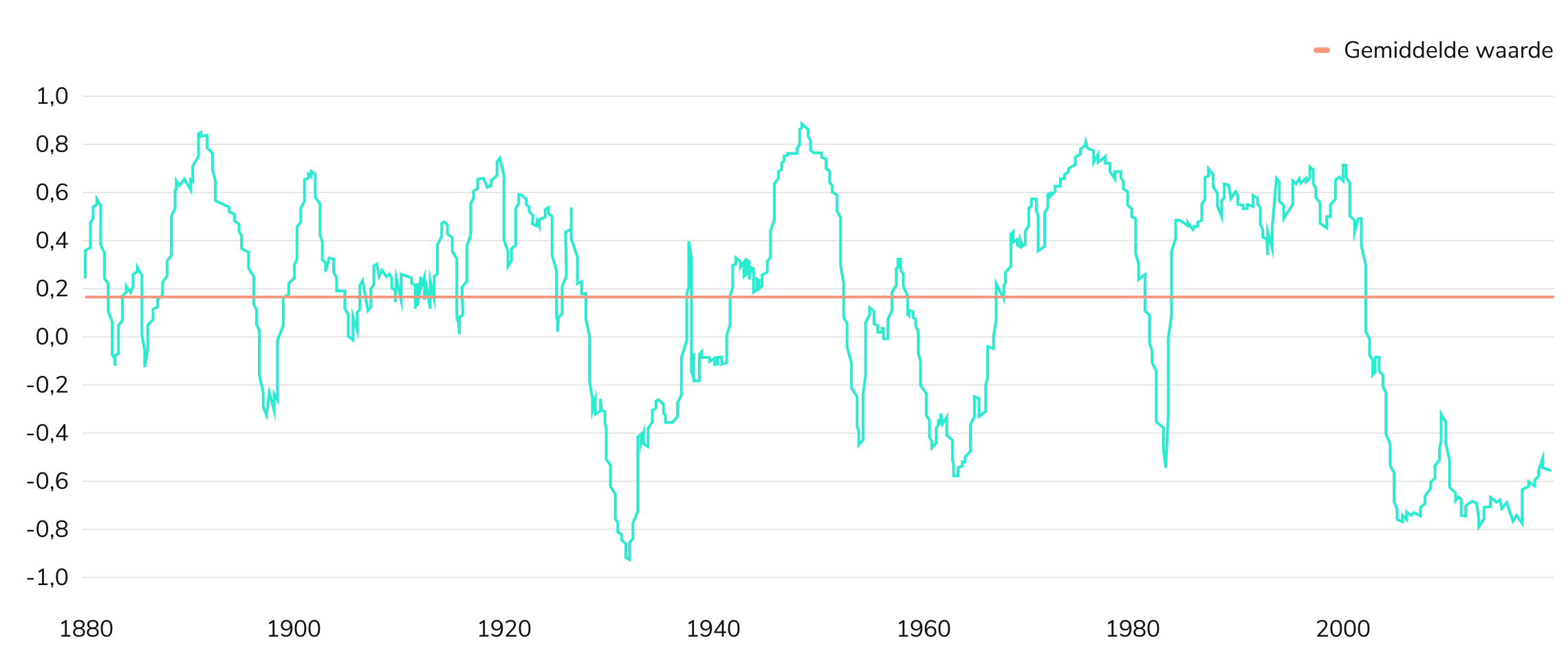

Dit wordt duidelijk geïllustreerd door de correlatie tussen het rendement van de Amerikaanse aandelenindex S&P 500 en het rendement van Amerikaanse staatsobligaties. Als de correlatiewaarde negatief is, is de correlatie laag. Dat houdt in dat de rendementen van beide activaklassen de neiging hebben in tegengestelde richting te bewegen: stijgende aandelenkoersen betekenen dalende obligatiekoersen en omgekeerd. De laagst mogelijke correlatie tussen de twee activaklassen is wat beleggers willen. In een dergelijk scenario zijn staatsobligaties een uitstekend middel voor diversificatie. Dit is al jaren de norm, maar de negatieve correlatie is geenszins in steen gebeiteld.

Diversificatie-effect zwakker dan vaak wordt beweerd

Correlatie tussen Amerikaanse aandelen (S&P 500) en Amerikaanse staatsobligaties (looptijd van 10 jaar, afgeleid van het gemiddelde rendement van verschillende obligaties met verschillende looptijden) sinds het einde van de 19e eeuw.

Maandelijkse waarden voor overlappende perioden van vijf jaar. Bron: CMO, Robert Shiller

Integendeel, de correlatie lag tot voor kort bijna tien jaar lang op een historisch laag niveau. In de afgelopen 140 jaar bedroeg de correlatie gemiddeld ongeveer 0,2, zoals blijkt uit bovenstaande grafiek, die is gebaseerd op een presentatie van de Amerikaanse beleggingsonderneming GMO. Een correlatiewaarde van nul zou betekenen dat de rendementen van aandelen en obligaties zich quasi-onafhankelijk van elkaar ontwikkelen, -1 een perfect omgekeerde relatie. De licht positieve gemiddelde waarde geeft aan dat er gemiddeld een kleine positieve correlatie is. Een aandelen-obligatieportfolio heeft op lange termijn wel enige diversificatie-effecten, maar deze zijn niet zo betrouwbaar als velen denken. Alleen tijdens zeer korte perioden bedroeg de correlatie daadwerkelijk 0,2. Voor het grootste deel was het verre van dat. Soms liepen de twee activaklassen zelfs bijna synchroon, met name in het begin van de jaren veertig.

Welke conclusie moeten beleggers uit de bevindingen trekken? Zij kunnen er niet op vertrouwen dat risicospreiding door de combinatie van aandelen en obligaties in elke periode betrouwbaar werkt. In tijden waarin de twee activaklassen meer gecorreleerd zijn, vangen obligaties de prijsschommelingen op de aandelenmarkt minder of niet op. Dit verhoogt de volatiliteit van een portfolio bestaande uit aandelen en obligaties. Wie ervan uitgaat dat een belegging bestaande uit de helft aandelen en de helft obligaties automatisch een evenwichtige belegging is, geeft zichzelf een vals gevoel van veiligheid.

Om de risico's binnen de perken te houden, zou een belegger ook voortdurend de correlaties tussen de prestaties van verschillende activaklassen in de gaten moeten houden en diens portfolio daarop moeten aanpassen. Dit vereist discipline, tijd en knowhow - of de juiste partner.

Afbeelding: Simon, pixabay.com

Risicodisclaimer - Er zijn risico's verbonden aan beleggen. De waarde van jouw belegging kan dalen of stijgen. Je kunt (een deel van) je inleg verliezen. In het verleden behaalde resultaten, simulaties of voorspellingen zijn geen betrouwbare indicator voor toekomstige prestaties. Wij geven geen beleggings-, juridisch en/of fiscaal advies. Mocht deze website informatie bevatten over de kapitaalmarkt, financiële instrumenten en/of andere beleggingsrelevante onderwerpen, dan is deze informatie uitsluitend bedoeld als algemene uitleg van de beleggingsdiensten die door bedrijven in onze groep worden geleverd. Lees ook onze risico-informatie en gebruiksvoorwaarden.