„Mal steh’n die Aktien hoch, mal steh’n die Aktien niedrig, es ist ein ewig Auf und Ab, gleich wie beim A*sch vom alten Kaiser Friedrich“, reimte vor einem Vierteljahrhundert der Schauspieler Manfred Krug. Er musste es ja wissen, denn kurz vorher war die von ihm in zahlreichen TV-Spots feilgebotene „Volksaktie“ der Deutschen Telekom nach einem kurzen Kursrausch derbe abgestürzt. Und spätestens seit dem Telekom-Auf-und-Ab galten Aktien lange Jahre als spekulatives Spielzeug für reiche Leute und dubiose Finanzjongleure wie Gordon Gekko in Oliver Stones Börsen-Epos „Wall Street“ – aber wer als „Normalo“ Geld „für später“ zurücklegen will, bleibt am besten beim Sparbuch oder schließt eine Lebensversicherung ab.

Dabei haben ausgerechnet der Spekulant Gekko und der deutsche Aktien-Verschmäher eine große Gemeinsamkeit: einen viel zu kurzen Anlagehorizont. Zumindest bislang.

Teilhabe an Wachstum, Wohlstand und Wertschöpfung

Denn in den letzten Jahren hat, nicht zuletzt durch digitale Plattformen und Finanzbildungs-Formate, ein bemerkenswerter Bewusstseinswandel stattgefunden. Immer mehr Menschen verstehen Aktien als das, was sie in ihrem Wesen sind: als Miteigentum an Unternehmen, die mit ihren Produkten und Services unsere alltäglichen Bedürfnisse bedienen: Essen und Trinken, Wohnen, Gesundheit, Energie, Mobilität, Zahlungsverkehr, Kommunikation, Entertainment…

Natürlich ist beileibe nicht jedes Unternehmen erfolgreich, und bisweilen gibt es sogar handfeste Skandale à la Wirecard. Aber wenn man breit genug streut, also nicht nur auf einzelne Titel, Branchen oder Länder setzt, sondern den gesamten globalen Aktienmarkt wie eine einzige große Firma betrachtet, lässt sich dieses Risiko so weit reduzieren, dass Aktien vor allem eines sein können: Partizipation an Wachstum, Wohlstand und wirtschaftlicher Wertschöpfung – und damit das ideale Instrument für den langfristigen Vermögensaufbau.

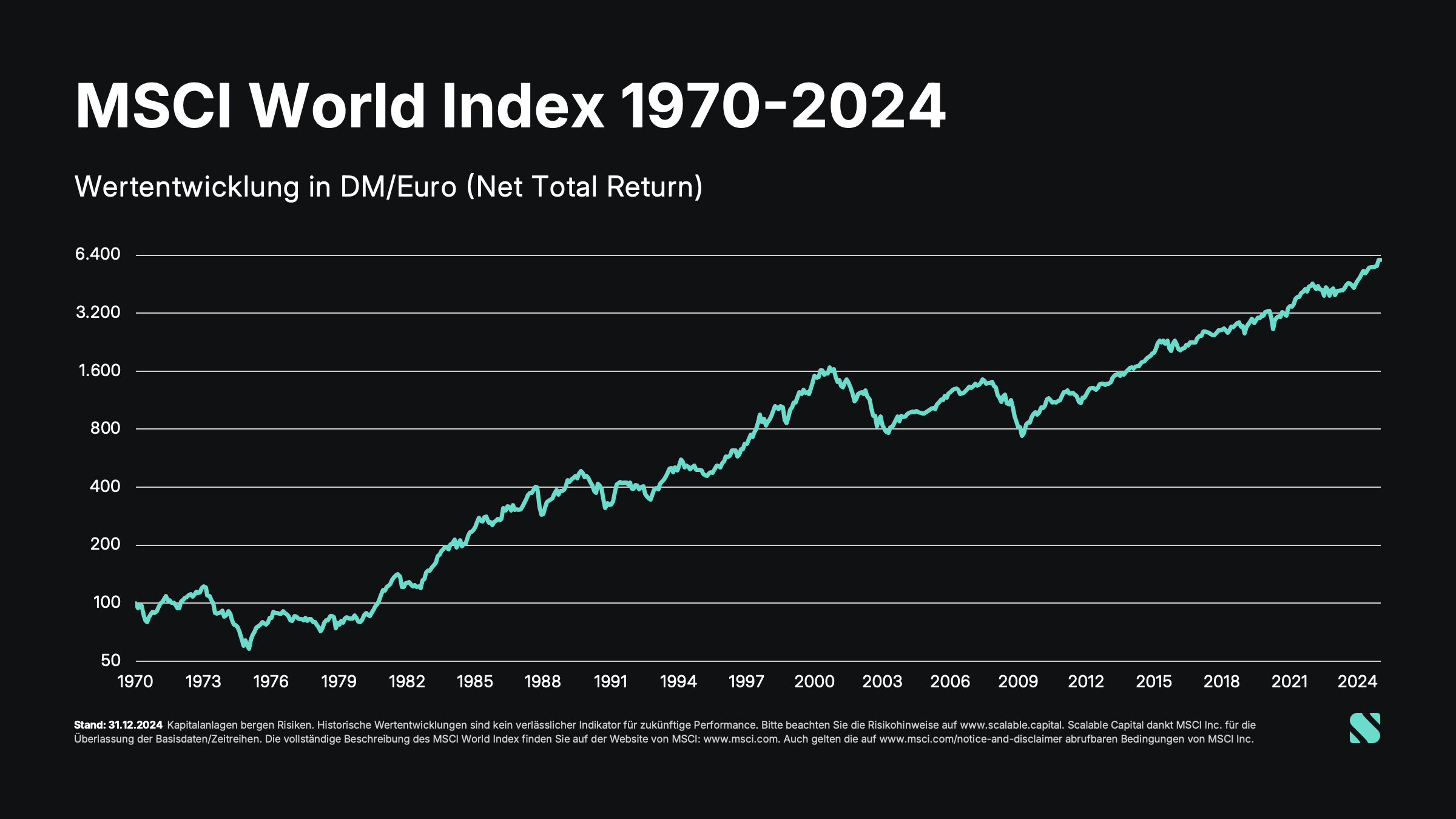

Die „Welt-AG“: in 55 Jahren versechzigfacht

Nachvollziehen lässt sich das an Indizes wie dem MSCI World, der viele Hunderte Unternehmen aus aller Welt bündelt (aktuell genau 1.395 Titel aus 22 Industrieländern). Die Historie des Aktien-Barometers reicht zurück bis 1970 – und seither hat sich der Index-Wert in Euro (bzw. zuvor D-Mark) ziemlich genau versechzigfacht. Die „Welt-AG“ hat also tatsächlich gut gewirtschaftet und ihren Eigentümern Wohlstand gebracht. Dabei spiegelt die Index-Performance nicht nur die Kursentwicklung der jeweils enthaltenen Unternehmen wider, also das von Manfred Krug zitierte „Auf und Ab“ an der Börse, sondern auch die Dividenden, die die meisten Firmen jährlich oder quartalsweise an ihre Eigentümer (vulgo: Aktionärinnen und Aktionäre) ausschütten. Diese werden abzüglich allfälliger Quellensteuern fortlaufend wieder investiert, so dass der Index den sog. Netto-Gesamtertrag („Net Total Return“) eines globalen Aktien-Investments nachzeichnet.

Der MSCI World Index und die Macht des Zinseszins

Legt man den insgesamt 5.900 %-igen Zuwachs auf die 55 Jahre von Anfang 1970 bis Ende 2024 um, ergibt sich nach der Zinseszins-Formel eine durchschnittliche Jahresrendite von 7,7 % p.a. Durchaus beeindruckend, nicht nur in Relation zum aktuellen Zinsniveau, sondern auch aus der Wachstumsperspektive: Wer sein Geld zehn Jahre mit einem jährlichen Ertrag von 7,7 % p.a. arbeiten lässt, hat sein Vermögen mehr als verdoppelt.

Diese Demonstration der Macht des Zinseszins-Effekts darf jedoch nicht davon ablenken, dass Aktienrenditen eben keine Zinsen sind. Das Kapital wächst nicht wie an der Schnur gezogen, sondern unter teilweise heftigen Schwankungen. Schon der bloße Blick auf den Chart zeigt: Trotz der globalen Streuung gab es, etwa im Kontext von Wirtschafts- und Finanzkrisen oder geopolitischen Verwerfungen, immer wieder scharfe Einbrüche.

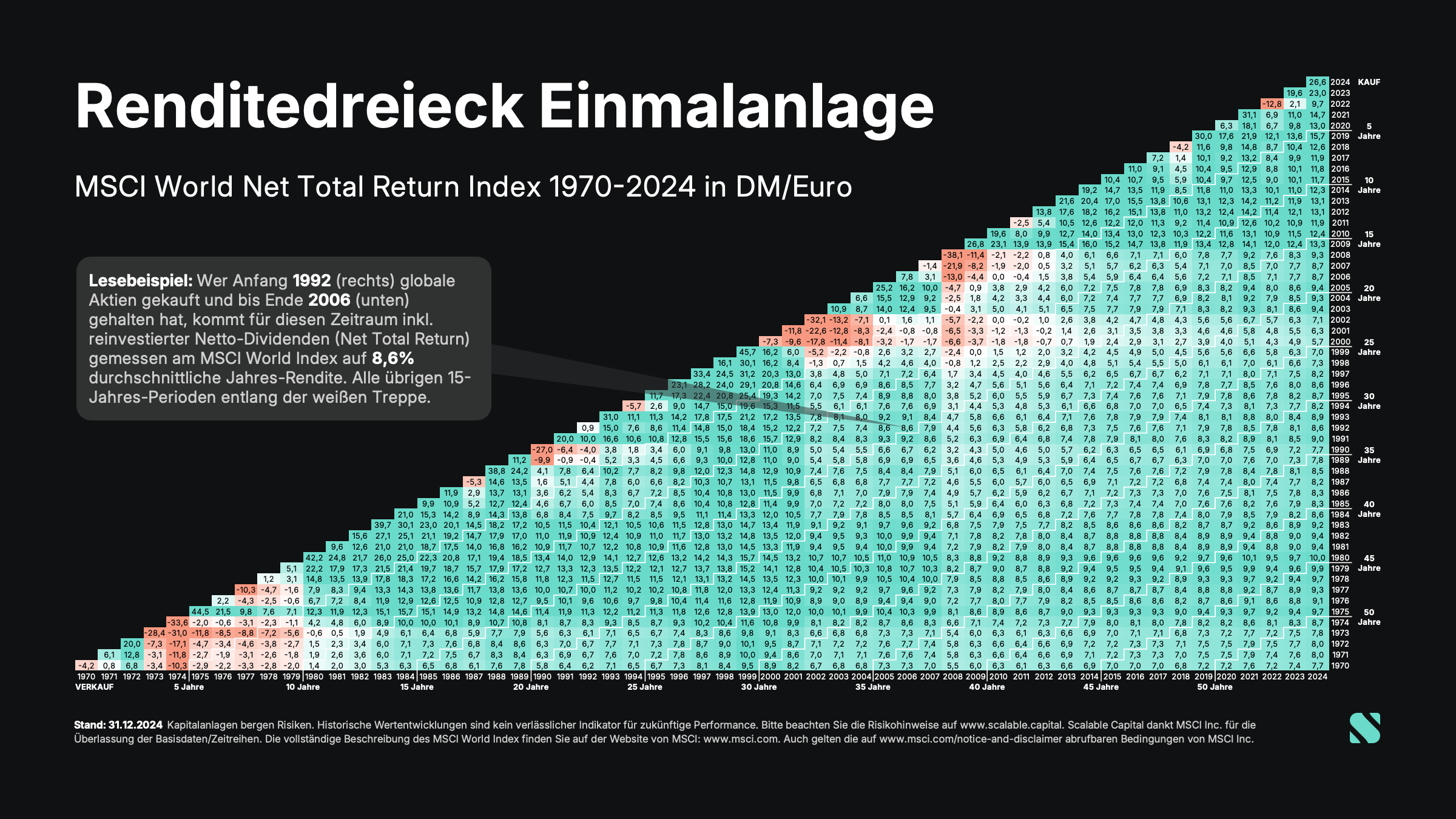

Renditedreieck: Der alternative Blick auf historische Aktienrenditen

Um ein besseres Gefühl für diese Schwankungen und die damit einhergehenden Durststrecken zu erhalten, empfiehlt sich ein alternativer Blick auf die historischen Aktienrenditen. Eine besonders hilfreiche Visualisierung ist das Renditedreieck. Hierfür wird der komplette Index-Verlauf auf Jahresbasis in alle verfügbaren Zeiträume zergliedert – also 55 Ein-Jahres-Perioden, 54 Zwei-Jahres-Perioden, 53 Drei-Jahres-Perioden usw., die dann den entsprechenden Zeitpunkten für Einstieg/Kauf (senkrechte Achse) und Ausstieg/Verkauf (waagerechte Achse).

So kann man dann beispielsweise ablesen, dass der MSCI World auf Euro/DM-Basis in den 15 Jahren von Anfang 1992 bis 2006 eine Rendite von 8,6 % p.a. erzielt hat. In den zehn Jahren von Anfang 1998 bis Ende 2007 lag der „Net Total Return“ dagegen nur bei 4,0% p.a. – also deutlich unter dem, was für die vollen 55 Jahre als statistischer Mittelwert zu Buche steht.

Ab 15 Jahren Anlagehorizont kein Verlust

Ungleich wichtiger als die nur im Zoom-Modus zu entziffernden Details ist freilich das farbige „Big Picture“. Dabei sticht natürlich zunächst das Rot ins Auge. Ja, es gab in den vergangenen 55 Jahren immer wieder mehrjährige Perioden, in denen selbst ein global diversifizierter Aktien-Mix Verluste eingefahren hat. Allerdings finden sich diese Felder allesamt nahe der äußeren Diagonale – dort, wo die kurzen Zeiträume angesiedelt sind.

Doch je weiter man den Blick nach rechts unten richtet, je länger man also investiert war, umso satter wird das Grün – die Perspektive, mit dem Aktieninvestment tatsächlich eine dem historischen Durchschnitt entsprechende Rendite zu erzielen. Und ab einem Horizont von 15 Jahren hat man im letzten halben Jahrhundert unabhängig vom Ein- und Ausstiegs-Zeitpunkt gemessen am MSCI World Index kein Geld verloren.

Time beats Timing: Erfolgsfaktor Zeit

Damit liefert das Renditedreieck quasi die visuelle Bestätigung der wichtigsten Regel für den langfristigen Vermögensaufbau: „Time in the Market beats Timing the Market“. Gut zu erkennen sind gleichzeitig die harten Übergänge nach den Krisenjahren 2001/02 und 2007/08 – eine Warnung, dass der Investment-Horizont nicht zu starr bemessen sein sollte. Die Flexibilität, einen (teilweisen) Ausstieg aus dem Aktienmarkt gegebenenfalls ein oder zwei Jahre zu verschieben, kann schnell mehrere Renditepunkte wert sein. Und wer zu einem bestimmten Zeitpunkt ans Geld muss, sollte mit dem Entsparen nicht bis kurz vor knapp warten und darüber nachdenken, in guten Phasen schon einmal ein Cash-Polster aufzubauen.

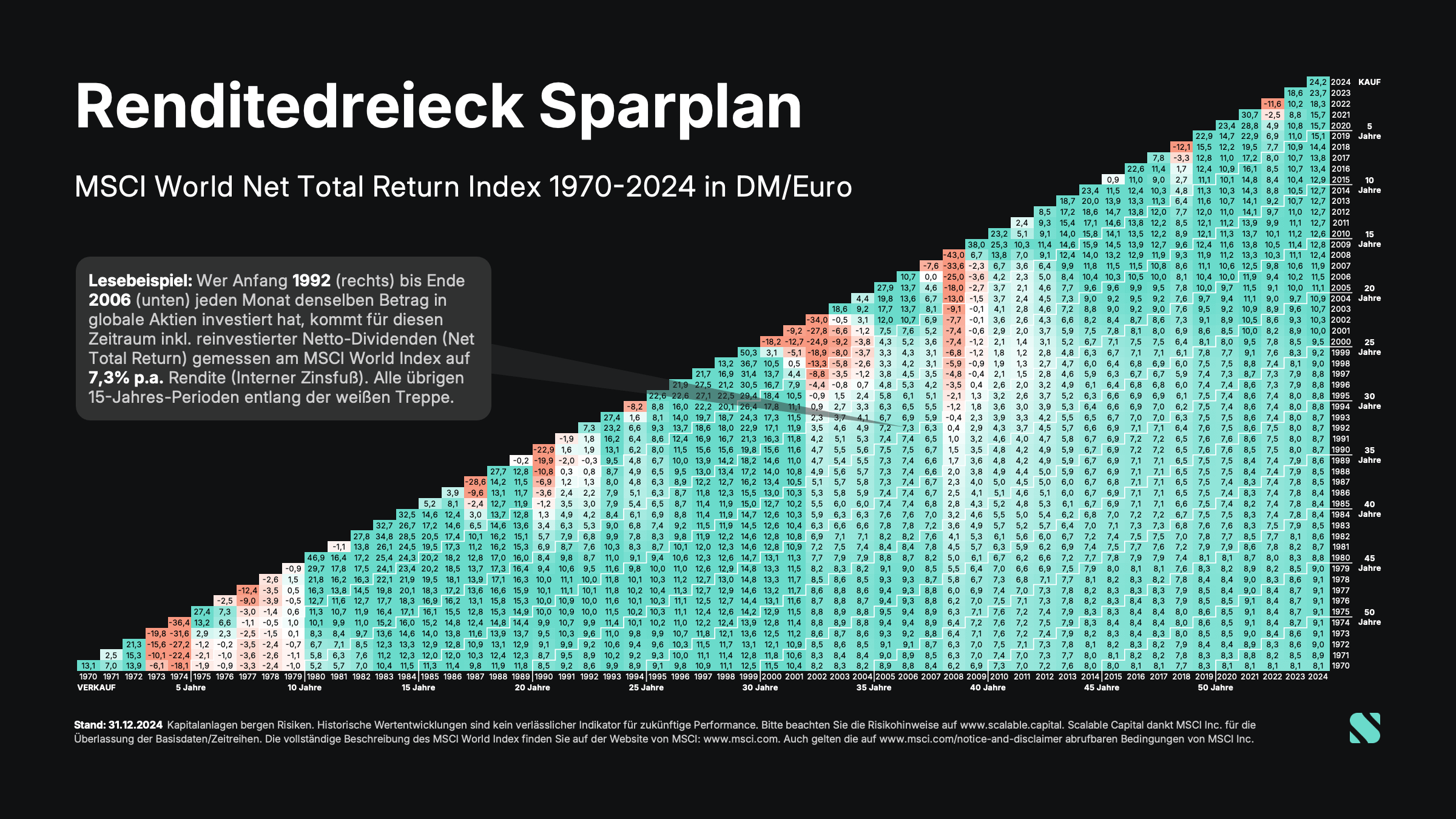

Renditedreieck für Sparpläne

Das alles gilt überdies natürlich nicht nur für Einmal-Investments, sondern in besonderer Weise auch für das, was bereits Millionen Menschen jeden Monat tun: Mit kostenlosen ETF-Sparplänen kontinuierlich in den MSCI World Index oder andere „Welt-AGs“ investieren. Wer damit in den letzen Jahren begonnen hat, konnte damit – im entsprechenden Renditedreieck oben rechts zu erkennen – bislang sogar zweistellige Jahresrenditen erzielen.

Diese sollte man freilich nicht in die Zukunft projizieren. Vermögensaufbau ist kein Sprint, sondern ein Marathon. Zum Durchhalten auf langen Distanzen gehören auch Durststrecken. Aber genau die lassen sich für einen langfristig nutzen, wenn man den Sparplan durchhält und auf diese Weise bei fallenden Kursen für dasselbe Geld mehr ETF-Anteile erwirbt – so dass beim nächsten Aufschwung dann wieder alles im grünen Bereich ist.

Wer das Renditedreieck näher studieren möchte, kann alle drei Grafiken hier als PDF herunterladen. Und wie für alle Beiträge gilt: Gerne teilen – egal, ob online oder offline, in sozialen Medien oder an der Arbeit.

Risk Disclaimer – There are risks associated with investing. The value of your investment may fall or rise. Losses of the capital invested may occur. Past performance, simulations or forecasts are not a reliable indicator of future performance. We do not provide investment, legal and/or tax advice. Should this website contain information on the capital market, financial instruments and/or other topics relevant to investment, this information is intended solely as a general explanation of the investment services provided by companies in our group. Please also read our risk information and terms of use.